Tìm hiểu chi tiết về ngân hàng TMCP Sài Gòn Thương Tín (Sacombank) là gì?

Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank) luôn giữ vững phong độ và liên tục có mặt trong top 3 ngân hàng xuất sắc nhất Việt Nam. Để hiểu rõ hơn ngân hàng TMCP Sài Gòn Thương Tín là gì mọi người hãy cùng theo dõi nội dung thông tin sau đây.

1. Ngân hàng TMCP Sài Gòn Thương Tín là gì?

Ngân hàng TMCP Sài Gòn Thương Tín (hay còn được gọi là Sacombank) là một trong những ngân hàng thương mại lớn tại Việt Nam, có trụ sở chính tại TP.HCM. Sacombank được thành lập vào năm 1991 với tên gọi ban đầu là Ngân hàng Thương mại Sài Gòn và kể từ đó đã phát triển trở thành một trong những ngân hàng hàng đầu của Việt Nam

Ngân hàng TMCP Sài Gòn Thương Tín cung cấp các dịch vụ tài chính cho khách hàng cá nhân và doanh nghiệp. Bao gồm các sản phẩm và dịch vụ như tài khoản tiền gửi, cho vay, thẻ tín dụng, chứng khoán và dịch vụ thanh toán điện tử.

Sacombank là một trong những ngân hàng uy tín tại Việt Nam hoạt động với chiến lược phát triển trong 30 năm qua là trở thành Ngân hàng bán lẻ hiện đại và đa năng hàng đầu. Đến ngày 31/03/2021, doanh nghiệp có tổng tài sản trên 492.500 tỷ đồng và vốn điều lệ lên đến 18.852 tỷ đồng. Mạng lưới hoạt động rộng khắp tại Việt Nam, Lào, Campuchia với gần 570 điểm giao dịch và gần 19.000 nhân viên.

Với hơn 250 sản phẩm dịch vụ, Sacombank tập trung vào việc phát triển ngân hàng số và cam kết về chất lượng, đổi mới tư duy, sự chuyên nghiệp và uy tín. Tự tin mang đến nhiều trải nghiệm và giải pháp tài chính trọn gói, đa tiện ích, thiết thực với giá thành hợp lý, doanh nghiệp nhắm đến mục tiêu tối đa hóa giá trị gia tăng cho hơn 7 triệu khách hàng và góp phần vào sự phát triển chung của cộng đồng.

Ngân hàng TMCP Sài Gòn Thương Tín thuộc top ngân hàng lớn tại Việt Nam

1.1 Hồ sơ tóm tắt về ngân hàng TMCP Sài Gòn Thương Tín

- Tên giao dịch tiếng Việt: Ngân hàng TMCP Sài Gòn Thương Tín.

- Tên giao dịch tiếng Anh: Saigon Thuong Tin Commercial Joint Stock Bank.

- Tên thường gọi viết tắt: Sacombank.

- Mã SWIFT Code: SGTTVNVX.

- Loại hình: Sacombank là ngân hàng thương mại cổ phần.

- Địa chỉ trụ sở chính: Số 266 – 268 Nam Kỳ Khởi Nghĩa, Phường 8, Quận 3, Thành Phố Hồ Chí Minh.

- Số tổng đài và hotline: 1900 5555 88 – 0888 5555 88.

- Số Fax: 083 9320 424.

- Website chính thức: www.sacombank.com.vn.

- Địa chỉ Email: ask@sacombank.com

- Tổng tài sản: 477.302 tỷ đồng (số liệu tháng 5/2020).

1.2 Quá trình hình thành và phát triển của Sacombank

Sacombank đã có sự phát triển nhanh chóng trong vòng 5 năm qua và trở thành một trong những ngân hàng thương mại được đánh giá cao nhất. Năm 1995, doanh nghiệp thực hiện cải tổ và áp dụng mô hình quản trị tiên tiến. Sau đó, trong vòng 2 năm, Sacombank đã tiên phong thành lập tổ chức tín dụng với mục đích phục vụ vốn vùng nông thôn, cải thiện đời sống người dân và giảm thiểu tình trạng vay nặng lãi ngoài ngân hàng.

Năm 2003, Sacombank đã trở thành ngân hàng đầu tiên được cấp pháp thành lập công ty liên doanh quản lý quỹ đầu tư chứng khoán Việt Nam với sự góp vốn của công ty nước ngoài. Kịp thời nắm bắt thị hiếu của khách hàng, ngân hàng đã mở thêm chi nhánh Hoa Việt năm 2003 và mở rộng chi nhánh sang các nước bạn như Lào và Campuchia vào năm 2009. Đây cũng chính là sự kiện đánh dấu một bước ngoặt lớn trong việc mở rộng mạng lưới thị trường sang các nước khác của doanh nghiệp.

Năm 2013, Sacombank đã được tạp chí Asset và FM bình chọn là Ngân hàng nội địa tốt nhất Việt Nam và Ngân hàng bán lẻ tốt nhất Việt Nam. Điều này khẳng định vị thế và uy tín của doanh nghiệp trong khối ngân hàng.

Ngày 01/10/2015, Sacombank đã tiến hành tái cấu trúc hệ thống bằng cách sáp nhập với Ngân hàng Phương Đông. Đây là một cột mốc lịch sử trong việc đưa doanh nghiệp trở thành một trong top 5 ngân hàng lớn nhất Việt Nam.

Từ năm 2019 đến nay, Sacombank đã tiếp tục phát triển và nâng cấp hệ thống ngân hàng theo hướng công nghệ hiện đại và hợp tác với các công ty bảo hiểm lớn để cung cấp những sản phẩm và dịch vụ đa dạng cho khách hàng.

Ngân hàng TMCP Sài Gòn Thương Tín có quá trình phát triển mạnh mẽ

2. CEO ngân hàng TMCP Sài Gòn Thương Tín là ai?

Bà Nguyễn Đức Thạch Diễm sinh năm 1973 quê ở Lâm Đồng là người đang giữ chức Tổng giám đốc của ngân hàng Sacombank.

Với 18 năm kinh nghiệm trong lĩnh vực kinh tế - tài chính - ngân hàng, bà Diễm đã bắt đầu công tác tại doanh nghiệp từ năm 2002. Bà đã đảm nhiệm nhiều vị trí khác nhau trong ngành ngân hàng, bao gồm kế toán, tín dụng, dịch vụ khách hàng, khách hàng doanh nghiệp, kiểm tra kiểm soát nội bộ và xử lý nợ.

Bên cạnh đó, bà Thạch Diễm cũng đã có 11 năm kinh nghiệm trong vai trò quản lý và điều hành tại nhiều đơn vị của Sacombank. Bao gồm Phòng giao dịch, Phòng nghiệp vụ Chi nhánh, Văn phòng Khu vực TP.HCM, toàn Khu vực Nam Trung bộ & Tây Nguyên và trong toàn hệ thống của Sacombank.

3. Cơ cấu tổ chức hiện nay của ngân hàng TMCP Sài Gòn Thương Tín

Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank) là một trong những ngân hàng thương mại cổ phần lớn nhất tại Việt Nam. Cơ cấu tổ chức của Sacombank được xây dựng theo hình thức công ty mẹ - các công ty con. Tổ chức này gồm:

- Công ty mẹ: Ngân hàng TMCP Sài Gòn Thương Tín.

- Các công ty con: Sacombank Securities, Sacombank Leasing, Sacombank Insurance, Sacombank Asset Management, Sacombank Jewelry, Sacombank Tourist, Sacombank Vietnam – Laos, Sacombank Kim Lien, Sacombank Da Nang, Sacombank Securities HCM, Sacombank Capital, Sacombank Trust Fund, Sacombank Payment, Sacombank Cards.

- Chi nhánh và văn phòng đại diện: Sacombank có hơn 580 chi nhánh và điểm giao dịch trên toàn quốc và nhiều văn phòng đại diện trên thế giới.

Các công ty con của Sacombank hoạt động trong các lĩnh vực khác nhau của ngành ngân hàng, như tài trợ thương mại, đầu tư chứng khoán, cho vay, bảo hiểm và quản lý tài sản. Mỗi công ty con đều có nhiệm vụ và chức năng riêng, nhưng đều tuân thủ và điều hành theo chiến lược tổng thể.

Cơ quan cao nhất của ngân hàng TMCP Sài Gòn Thương Tín là Hội đồng quản trị. Bộ phận này gồm có các thành viên đại diện cho các cổ đông và giám sát và quản lý hoạt động của công ty mẹ và các công ty con. Hội đồng quản trị bổ nhiệm Ban Giám đốc để điều hành hoạt động của ngân hàng, bao gồm Chủ tịch Hội đồng quản trị và Tổng Giám đốc.

Với cơ cấu tổ chức này, Sacombank đã xây dựng được một hệ thống ngân hàng đa dạng và phát triển mạnh mẽ. Đáp ứng tốt nhu cầu của khách hàng trong các lĩnh vực khác nhau của ngành ngân hàng.

Sơ đồ tổ chức của ngân hàng TMCP Sài Gòn Thương Tín

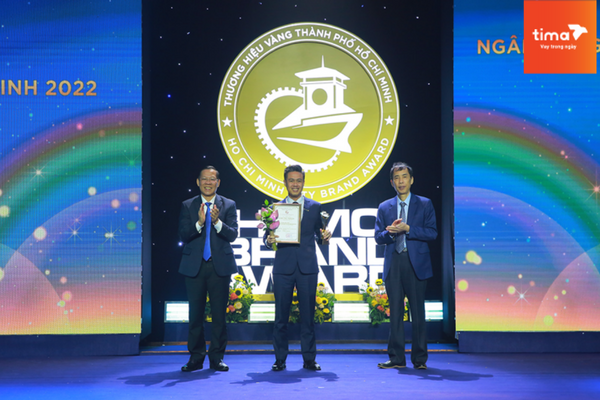

4. Thành tựu của ngân hàng TMCP Sài Gòn Thương Tín

Hiện nay, ngân hàng TMCP Sài Gòn Thương Tín có tổng số vốn điều lệ là hơn 18 nghìn tỷ đồng. Lượng giao dịch tài chính hàng ngày của hệ thống Sacombank luôn đứng top đầu xếp loại bảng giao dịch chung của toàn hệ thống ngân hàng.

Ngân hàng Thương mại Cổ phần Sài Gòn Thương Tín cũng luôn giữ vững phong độ, liên tục có mặt trong top 3 ngân hàng xuất sắc nhất Việt Nam.

Bên cạnh đó, Sacombank còn giành được hàng loạt giải thưởng uy tín vinh danh thành tích đóng góp của tập thể Sacombank đối với sự phát triển của hệ thống ngân hàng Việt Nam trong nước cũng như trên trường quốc tế.

Những thành tích đầy tự hào của ngân hàng TMCP Sài Gòn Thương Tín có thể kể đến là:

- Top 50 doanh nghiệp xuất sắc nhất Việt Nam của bảng xếp hạng VNR500 do Công ty cổ phần Báo cáo đánh giá Việt Nam (Vietnam Report) phối hợp cùng Báo Vietnamnet tổ chức (năm 2021).

- Top 10 Ngân hàng Thương mại Uy tín Việt Nam được tổ chức và bình chọn bởi Báo Vietnamnet phối hợp cùng Công ty Cổ phần Báo cáo Đánh giá VN.

- Top 50 doanh nghiệp lợi nhuận xuất sắc Việt Nam (Top 50 Vietnam Best Profitable) được tổ chức và bình chọn bởi Công ty cổ phần Báo cáo đánh giá Việt Nam (Vietnam Report) năm 2020.

- Sacombank là ngân hàng dẫn đầu về tổng doanh số giao dịch thanh toán, giao dịch thanh toán qua thẻ tín dụng của năm 2019.

- Top 10 Ngân hàng thương mại cổ phần tư nhân Việt Nam uy tín nhất năm 2019.

- Ngân hàng TMCP Sài Gòn Thương Tín có tên trong top 3 doanh nghiệp niêm yết được nhà đầu tư yêu thích nhất của năm 2019.

- Là ngân hàng đột phá trong công nghệ kỹ thuật số của Mastercard trao tặng tại Mastercard Customer Forum 2019.

- Sacombank vinh dự nhận được Giải thưởng “Sacombank Digitalisation Strategy” về chiến lược chuyển đổi số trong khuôn khổ giải thưởng “Sáng tạo Quốc tế 2020” (International Innovation Award 2020) được tổ chức và bình chọn bởi tổ chức phi chính phủ Enterprise Asia (Malaysia).

Ngân hàng TMCP Sài Gòn Thương Tín giành được rất nhiều thành tích tự hào

5. Mã SWift của ngân hàng TMCP Sài Gòn Thương Tín là gì?

Mã SWIFT là một mã duy nhất được sử dụng để xác định các ngân hàng trên toàn cầu. Mã này thường được sử dụng trong các giao dịch tài chính quốc tế để xác định ngân hàng được liên kết với một tài khoản cụ thể. Mã SWIFT bao gồm 8 hoặc 11 ký tự, được chia thành các phần đại diện cho thông tin về ngân hàng, quốc gia và vị trí của ngân hàng đó.

Mã SWIFT của ngân hàng TMCP Sài Gòn Thương Tín là SGTTVNVX. Mã này được sử dụng để xác định ngân hàng này trong các giao dịch quốc tế và chuyển tiền giữa các ngân hàng trên toàn cầu. Khi bạn cần thực hiện các giao dịch quốc tế với Sacombank, các bạn cần cung cấp mã SWIFT này cho người gửi hoặc ngân hàng nhận để đảm bảo chuyển tiền thành công và đúng địa chỉ.

6. Ngân hàng TMCP Sài Gòn Thương Tín cung cấp dịch vụ gì?

Các sản phẩm dịch vụ của ngân hàng TMCP Sài Gòn Thương Tín gồm: Sản phẩm thẻ, dịch vụ ngân hàng điện tử, dịch vụ mở tài khoản thanh toán, dịch vụ gửi tiền tiết kiệm, dịch vụ cho vay và các giao dịch thương mại - thanh toán quốc tế.

Cụ thể như sau:

6.1 Sản phẩm thẻ Sacombank

Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank) cung cấp nhiều sản phẩm thẻ cho khách hàng sử dụng trong các hoạt động tài chính của họ. Các sản phẩm thẻ gồm có:

6.1.1 Thẻ tín dụng Sacombank Visa/Mastercard

Đây là loại thẻ dùng để mua sắm và thanh toán các dịch vụ tại các cửa hàng, nhà hàng, khách sạn và trực tuyến. Thẻ tín dụng Sacombank Visa/Mastercard được liên kết với nhiều chương trình ưu đãi, giảm giá và tích điểm thưởng.

Sacombank đẩy mạnh công nghệ số vào dịch vụ ngân hàng

6.1.2 Thẻ ghi nợ Sacombank Visa Debit

Đây là loại thẻ ghi nợ được kết nối trực tiếp với tài khoản thanh toán của khách hàng. Khách hàng có thể sử dụng thẻ để thanh toán tại các cửa hàng, nhà hàng, khách sạn và trực tuyến. Thẻ ghi nợ Sacombank Visa Debit cũng được tích điểm và sử dụng các chương trình ưu đãi, giảm giá.

6.1.3 Thẻ quà tặng Sacombank

Đây là loại thẻ dùng để tặng quà cho người thân, bạn bè hoặc đối tác. Thẻ có giá trị từ 100.000 đồng đến 1.000.000 đồng và được sử dụng tại các đối tác của Sacombank.

6.1.4 Thẻ ATM Sacombank

Đây là loại thẻ được kết nối với tài khoản tiền gửi của khách hàng. Khách hàng có thể sử dụng thẻ để rút tiền mặt và kiểm tra số dư tại các cây ATM của Sacombank và các cây ATM của các ngân hàng khác trong và ngoài nước.

6.1.5 Thẻ chi tiêu tiền mặt Sacombank

Đây là loại thẻ dùng để chi tiêu tiền mặt tại các cửa hàng, nhà hàng, khách sạn và trực tuyến. Khách hàng có thể rút tiền mặt từ thẻ tại các cây ATM của Sacombank.

Ngoài ra, ngân hàng còn cung cấp các sản phẩm thẻ khác như thẻ tài xế, thẻ ưu đãi cho doanh nghiệp, thẻ định danh khách hàng và thẻ tiện ích cho khách hàng có tài khoản ngân hàng tại Sacombank.

Sacombank phát hành rất nhiều loại thẻ ưu đãi

6.2 Dịch vụ ngân hàng điện tử

Sacombank là một trong những ngân hàng có hệ thống dịch vụ ngân hàng điện tử phát triển và đa dạng. Sau đây là một số dịch vụ ngân hàng điện tử của Sacombank:

6.2.1 Internet Banking

Sacombank cung cấp dịch vụ Internet Banking giúp khách hàng có thể thực hiện các giao dịch ngân hàng trực tuyến một cách dễ dàng và tiện lợi. Khách hàng có thể kiểm tra số dư tài khoản, chuyển khoản, thanh toán hóa đơn, mua vé máy bay và đầu tư trực tuyến.

6.2.2 Mobile Banking

Sacombank cung cấp dịch vụ Mobile Banking giúp khách hàng có thể thực hiện các giao dịch ngân hàng thông qua điện thoại di động. Khách hàng có thể kiểm tra số dư tài khoản, chuyển khoản, thanh toán hóa đơn, mua vé máy bay, mua thẻ điện thoại và đầu tư trực tuyến.

6.2.3 Smart Banking

Đây là dịch vụ ngân hàng điện tử mới nhất của Sacombank, cho phép khách hàng thực hiện các giao dịch ngân hàng bằng cách quét mã QR hoặc thẻ từ trên điện thoại di động. Khách hàng có thể thanh toán tại các cửa hàng, nhà hàng, khách sạn và trực tuyến, kiểm tra số dư tài khoản, chuyển khoản và đầu tư trực tuyến.

6.2.4 SMS Banking

Đây là dịch vụ cho phép khách hàng thực hiện các giao dịch ngân hàng bằng cách gửi tin nhắn SMS đến số điện thoại của Sacombank. Khách hàng có thể kiểm tra số dư tài khoản, chuyển khoản, thanh toán hóa đơn và mua vé máy bay.

Ngoài các dịch vụ trên, doanh nghiệp còn cung cấp dịch vụ e-wallet Sacombank Pay cho phép khách hàng thực hiện các giao dịch trực tuyến, thanh toán trực tiếp và chuyển tiền một cách dễ dàng và an toàn.

Tất cả các dịch vụ ngân hàng điện tử của Sacombank đều được thiết kế với tính năng bảo mật cao. Đảm bảo an toàn và tiện lợi cho khách hàng vì thế mọi người có thể hoàn toàn yên tâm trải nghiệm dịch vụ ngân hàng điện tử tại đây.

6.3. Dịch vụ mở tài khoản thanh toán Sacombank

Dịch vụ mở tài khoản thanh toán của Sacombank là một trong những dịch vụ cơ bản và phổ biến nhất mà ngân hàng này cung cấp. Sau đây là các thông tin chi tiết về dịch vụ này:

6.3.1 Đối tượng khách hàng

Dịch vụ mở tài khoản thanh toán của Sacombank áp dụng cho tất cả các cá nhân, tổ chức, doanh nghiệp, DN nước ngoài hoạt động tại Việt Nam.

6.3.2 Thủ tục mở tài khoản

Khách hàng có thể đến trực tiếp các chi nhánh hoặc điểm giao dịch của Sacombank để làm thủ tục mở tài khoản. Thủ tục cần chuẩn bị bao gồm: giấy tờ tùy thân (CMND/ hộ chiếu), giấy phép kinh doanh (nếu có) và một số thông tin cá nhân cơ bản.

6.3.3 Đặc tính sản phẩm

Tài khoản thanh toán của Sacombank có đặc tính như sau:

- Được sử dụng để giao dịch và thanh toán trong nước và quốc tế.

- Có thể được kết nối với các dịch vụ ngân hàng điện tử như Internet Banking, Mobile Banking, Smart Banking và SMS Banking để thực hiện các giao dịch trực tuyến.

- Có thể đăng ký sử dụng thẻ ATM, thẻ tín dụng hoặc thẻ ghi nợ để thực hiện các giao dịch mua sắm hoặc rút tiền mặt tại các điểm giao dịch của Sacombank và các địa điểm có chấp nhận thẻ.

6.3.4 Phí và lãi suất

Các khoản phí và lãi suất của tài khoản thanh toán được công bố công khai trên website của ngân hàng và thông qua các thông báo quảng cáo tại các điểm giao dịch của Sacombank.

6.3.5 Chính sách ưu đãi

Sacombank thường xuyên có các chương trình khuyến mãi và ưu đãi cho khách hàng sử dụng dịch vụ mở tài khoản thanh toán mới. Điều này có thể bao gồm miễn phí hoặc giảm giá phí dịch vụ, tặng quà tặng hoặc tích lũy điểm thưởng để đổi lấy các ưu đãi khác của ngân hàng.

Mở tài khoản nhận nhiều ưu đãi hấp dẫn tại Sacombank

6.4. Dịch vụ gửi tiền tiết kiệm tại Sacombank

Dịch vụ tiền gửi tiết kiệm của Sacombank là một trong những dịch vụ cơ bản và phổ biến nhất mà ngân hàng này cung cấp. Sau đây là các thông tin chi tiết về dịch vụ này:

6.4.1 Đối tượng khách hàng

Dịch vụ tiền gửi tiết kiệm của Sacombank áp dụng cho tất cả các cá nhân, tổ chức, doanh nghiệp, doanh nghiệp nước ngoài hoạt động tại Việt Nam.

6.4.2 Thủ tục mở tài khoản tiết kiệm

Khách hàng có thể đến trực tiếp các chi nhánh hoặc điểm giao dịch của Sacombank để mở tài khoản tiết kiệm. Thủ tục cần chuẩn bị bao gồm: giấy tờ tùy thân (CMND/ hộ chiếu), giấy phép kinh doanh (nếu có) và một số thông tin cá nhân cơ bản.

6.4.3 Đặc tính sản phẩm

Tài khoản tiết kiệm của Sacombank có đặc tính như sau:

- Lãi suất hấp dẫn và thường cao hơn so với các loại tài khoản thanh toán khác.

- Có nhiều hình thức gửi tiền và thời hạn đa dạng, từ 1 tháng đến 60 tháng để khách hàng có thể lựa chọn phù hợp với nhu cầu và mục đích của mình.

- Được bảo đảm an toàn và bảo vệ bởi các chính sách và quy định của Ngân hàng Nhà nước về bảo đảm tiền gửi của khách hàng.

6.4.4 Phí và lãi suất

Các khoản phí và lãi suất của tài khoản tiết kiệm được công bố công khai trên website của ngân hàng và thông qua các thông báo quảng cáo tại các điểm giao dịch của Sacombank. Lãi suất có thể được cập nhật định kỳ hoặc linh hoạt tùy thuộc vào chính sách của Sacombank và tình hình thị trường.

6.4.5 Chính sách ưu đãi

Sacombank thường xuyên có các chương trình khuyến mãi và ưu đãi cho khách hàng sử dụng dịch vụ tiền gửi tiết kiệm, bao gồm miễn phí hoặc giảm giá phí dịch vụ, tặng quà tặng hoặc tích lũy điểm thưởng để đổi lấy các ưu đãi khác của ngân hàng.

6.5 Dịch vụ cho vay của ngân hàng Sacombank

Dịch vụ cho vay của Sacombank là một trong những dịch vụ quan trọng nhất mà ngân hàng cung cấp cho khách hàng. Sau đây là các thông tin chi tiết về dịch vụ này:

6.5.1 Đối tượng khách hàng

Dịch vụ cho vay của Sacombank áp dụng cho các cá nhân, tổ chức và doanh nghiệp có nhu cầu vay vốn để đầu tư, mua sắm tài sản hoặc thanh toán các khoản chi phí khác.

6.5.2 Các sản phẩm cho vay

Sacombank cung cấp nhiều sản phẩm cho vay, bao gồm:

- Vay tiêu dùng: dành cho cá nhân có nhu cầu vay vốn để chi tiêu cá nhân hoặc mua sắm đồ dùng gia đình, tài sản cá nhân.

- Vay mua nhà: dành cho khách hàng có nhu cầu mua nhà, đất đai, xây dựng nhà ở.

- Vay mua xe: dành cho khách hàng có nhu cầu mua ô tô, xe máy, thiết bị vận tải.

- Vay doanh nghiệp: dành cho các doanh nghiệp có nhu cầu vay vốn để mở rộng sản xuất, kinh doanh, đầu tư, hoặc thanh toán các khoản chi phí.

Sacombank cung cấp đa dạng các sản phẩm vay ưu đãi

6.5.3 Thủ tục vay vốn

Thủ tục vay vốn tại Sacombank bao gồm các bước sau:

- Điền đơn xin vay và cung cấp các giấy tờ liên quan đến nhu cầu vay vốn và khả năng thanh toán.

- Ngân hàng sẽ xem xét và đánh giá độ tin cậy của khách hàng, khả năng thanh toán và tài chính cá nhân/ doanh nghiệp của khách hàng.

- Sau khi xác định được mức vay vốn và thỏa thuận các điều khoản và điều kiện cho vay, khách hàng sẽ ký hợp đồng cho vay vốn với Sacombank.

6.5.4 Lãi suất và các khoản phí

Lãi suất và các khoản phí của dịch vụ cho vay tại Sacombank phụ thuộc vào loại sản phẩm cho vay và điều kiện của từng giao dịch. Các khoản phí bao gồm phí dịch vụ, phí xử lý hồ sơ, phí trả trước, phí quản lý tài khoản, phí thường niên, v.v.

6.5.5 Thời hạn và phương thức trả nợ

Thời hạn và phương thức trả nợ cũng tùy thuộc vào sản phẩm cho vay và thỏa thuận

6.6 Dịch vụ thương mại - thanh toán quốc tế

Dịch vụ thương mại - thanh toán quốc tế của Sacombank cung cấp nhiều tiện ích cho khách hàng trong quá trình thanh toán và giao dịch trên toàn cầu. Sau đây là chi tiết về dịch vụ này:

6.6.1 Chuyển tiền quốc tế

Sacombank cho phép khách hàng chuyển tiền đến hơn 200 quốc gia trên thế giới thông qua các kênh chuyển tiền như Swift, Western Union, và hơn thế nữa. Khách hàng có thể lựa chọn chuyển tiền theo nhiều đơn vị tiền tệ khác nhau.

6.6.2 Thanh toán bằng thẻ tín dụng quốc tế

Sacombank cung cấp nhiều loại thẻ tín dụng quốc tế như Visa, Mastercard, JCB, American Express, v.v. để khách hàng có thể thanh toán trên toàn cầu với các đối tác thương mại hoặc rút tiền mặt từ các máy ATM quốc tế.

6.6.3 Dịch vụ thanh toán hộ

Khách hàng có thể yêu cầu Sacombank thanh toán hộ cho các đối tác của mình trên toàn cầu. Điều này giúp cho khách hàng có thể giảm thiểu các chi phí và rủi ro liên quan đến việc chuyển tiền.

6.6.4 Giải ngân thế chấp tài sản nước ngoài

Khách hàng có thể thế chấp tài sản của mình ở nước ngoài để giải ngân tại Sacombank và sử dụng số tiền này để đầu tư, kinh doanh hoặc chi tiêu.

6.6.5 Dịch vụ giám sát tài khoản và báo cáo

Sacombank cung cấp dịch vụ giám sát tài khoản và báo cáo. Điều này giúp khách hàng dễ dàng theo dõi các giao dịch, số dư tài khoản và các chi phí liên quan đến dịch vụ thương mại - thanh toán quốc tế của mình.

6.6.6 Tư vấn và hỗ trợ khách hàng

Sacombank cung cấp dịch vụ tư vấn và hỗ trợ khách hàng trong quá trình sử dụng dịch vụ thương mại - thanh toán quốc tế, bao gồm hướng dẫn về các loại hình giao dịch, cách thức thực hiện các giao dịch và hỗ trợ khách hàng giải đáp các thắc mắc liên quan đến dịch vụ.

7. Thông tin chi tiết về các gói vay tại ngân hàng TMCP Sài Gòn Thương Tín

Ngân hàng TMCP Sài Gòn Thương Tín cung cấp nhiều gói vay đa dạng để phù hợp với nhu cầu của các cá nhân và doanh nghiệp. Dưới đây là thông tin chi tiết về các gói vay của ngân hàng này:

7.1 Vay tiêu dùng

Gói vay này dành cho cá nhân với mục đích chi tiêu cá nhân như mua sắm, du lịch, trang trí nhà cửa, điều trị sức khỏe,.... Thời hạn vay từ 6 đến 60 tháng và khoản vay tối đa lên đến 300 triệu đồng.

Sacombank cung cấp sản phẩm vay tiêu dùng lên đến 300 triệu đồng

7.2 Vay mua nhà

Gói vay này dành cho khách hàng có nhu cầu mua nhà để ở hoặc đầu tư. Thời hạn vay lên đến 20 năm và khoản vay tối đa lên đến 70% giá trị căn nhà.

7.3 Vay mua ô tô

Gói vay này dành cho khách hàng có nhu cầu mua ô tô mới hoặc cũ. Thời hạn vay lên đến 7 năm và khoản vay tối đa lên đến 80% giá trị chiếc xe.

7.4 Vay vốn đầu tư

Gói vay này dành cho các doanh nghiệp với mục đích đầu tư vào sản xuất, kinh doanh hoặc mở rộng quy mô hoạt động. Thời hạn vay từ 12 đến 60 tháng và khoản vay tối đa lên đến 70% giá trị dự án.

7.5 Vay tín chấp

Gói vay này dành cho cá nhân hoặc doanh nghiệp có nhu cầu vay vốn không thế chấp tài sản. Thời hạn vay từ 6 đến 60 tháng và khoản vay tối đa lên đến 300 triệu đồng.

7.6 Vay thế chấp tài sản

Gói vay này dành cho cá nhân hoặc doanh nghiệp có nhu cầu vay vốn thế chấp tài sản như nhà đất, ô tô,... Thời hạn vay lên đến 15 năm và khoản vay tối đa lên đến 70% giá trị tài sản thế chấp.

Các gói vay của Sacombank có thủ tục đơn giản, lãi suất cạnh tranh và được tư vấn nhiệt tình bởi đội ngũ nhân viên chuyên nghiệp của ngân hàng.

8. Biểu phí lãi suất tháng 3/2023 của ngân hàng TMCP Sài Gòn Thương Tín

Ngân hàng TMCP Sài Gòn Thương Tín cung cấp nhiều sản phẩm và dịch vụ tài chính khác nhau với các biểu phí và lãi suất khác nhau. Dưới đây là một số thông tin chi tiết về biểu phí và lãi suất của một số sản phẩm và dịch vụ của ngân hàng này:

8.1 Tài khoản thanh toán

Ngân hàng không thu phí mở tài khoản thanh toán, cũng như không yêu cầu số dư tối thiểu hàng tháng. Tuy nhiên, các khoản phí dịch vụ khác như phí rút tiền từ máy ATM của ngân hàng khác, phí chuyển tiền online, phí in sao kê tài khoản, phí phát hành thẻ ATM, thẻ ghi nợ, thẻ tín dụng,... sẽ được áp dụng theo quy định của ngân hàng.

8.2 Tiền gửi tiết kiệm

-

Lãi suất: Lãi suất tiền gửi tiết kiệm tại ngân hàng TMCP Sài Gòn Thương Tín được tính theo kỳ hạn gửi và thời gian gửi tiền. Hiện tại, lãi suất tối đa cho các kỳ hạn từ 1 tháng đến 36 tháng là 5,7%/năm.

-

Biểu phí: Ngân hàng không thu phí mở tài khoản tiền gửi và cũng không yêu cầu số dư tối thiểu hàng tháng.

8.3 Cho vay tiêu dùng

-

Lãi suất: Lãi suất cho vay tiêu dùng của ngân hàng TMCP Sài Gòn Thương Tín là 12%/năm. Tuy nhiên, lãi suất có thể thay đổi tùy thuộc vào từng khách hàng và điều kiện vay.

-

Biểu phí: Ngân hàng sẽ thu phí dịch vụ theo quy định của ngân hàng.

8.4 Cho vay mua nhà, ô tô

-

Lãi suất: Lãi suất cho vay mua nhà, ô tô của ngân hàng TMCP Sài Gòn Thương Tín sẽ phụ thuộc vào từng sản phẩm và điều kiện vay. Hiện tại, lãi suất cho vay mua nhà thường dao động từ 6,5%/năm đến 10%/năm, và lãi suất cho vay mua ô tô dao động từ 7,5%/năm đến 9,5%/năm.

-

Biểu phí: Ngân hàng sẽ thu phí dịch vụ theo quy định của ngân hàng.

Vay ô tô với lãi suất hấp dẫn tại Sacombank

8.5 Thẻ tín dụng

8.5.1 Biểu phí thẻ tín dụng được tính như sau

- Phí thường niên: Tùy theo từng loại thẻ, phí thường niên có thể là miễn phí hoặc từ 500.000 đến 1.500.000 đồng/năm.

- Phí phát hành thẻ: Thường là 100.000 đồng/lần phát hành.

- Phí sử dụng thẻ: Ngân hàng sẽ tính phí sử dụng thẻ nếu khách hàng thực hiện các giao dịch liên quan đến thẻ, như rút tiền mặt tại ATM, chuyển khoản, thanh toán hóa đơn... Phí này thường là 3% đến 4% giá trị giao dịch.

- Phí nộp quá hạn: Nếu khách hàng không thanh toán đầy đủ số tiền nợ trong thời hạn quy định, ngân hàng sẽ tính phí nộp quá hạn, thường là 1% đến 2% trên số tiền nợ chưa thanh toán.

8.5.2 Về lãi suất

Lãi suất tín dụng của thẻ tín dụng thường rất cao, dao động từ 24% đến 36% mỗi năm. Đây là mức lãi suất khá cao, do đó khách hàng cần cân nhắc trước khi sử dụng thẻ tín dụng.

Nếu khách hàng sử dụng dịch vụ trả góp, ngân hàng sẽ tính lãi suất trả góp, thường từ 1,5% đến 2% mỗi tháng.

9. Thủ tục vay vốn tại ngân hàng TMCP Sài Gòn Thương Tín

Để vay vốn tại Ngân hàng TMCP Sài Gòn Thương Tín, quý khách có thể thực hiện các bước sau:

Bước 1: Tìm hiểu và lựa chọn gói vay phù hợp

Trước khi vay vốn, quý khách cần tìm hiểu và lựa chọn gói vay phù hợp với nhu cầu và khả năng tài chính của mình. Ngân hàng TMCP Sài Gòn Thương Tín cung cấp nhiều gói vay khác nhau như vay tiêu dùng, vay mua ô tô, vay mua nhà, vay đầu tư kinh doanh,... Quý khách có thể truy cập vào trang web của ngân hàng hoặc liên hệ với đội ngũ nhân viên tư vấn để được hỗ trợ.

Bước 2: Chuẩn bị hồ sơ vay vốn

Sau khi quyết định vay vốn, quý khách cần chuẩn bị hồ sơ đầy đủ và chính xác để đăng ký vay vốn. Các giấy tờ cần chuẩn bị để làm hồ sơ vay tiền bao gồm:

-

Giấy tờ tùy thân như CMND hoặc thẻ căn cước công dân, hộ khẩu, giấy chứng nhận đăng ký kinh doanh (nếu có)...

-

Giấy tờ liên quan đến mục đích vay vốn như hợp đồng mua bán, giấy chứng nhận quyền sử dụng đất, hợp đồng thuê nhà, bảng tính chi phí…

-

Hồ sơ tài chính như bảng lương, hóa đơn tiền điện, nước, tiền thuê nhà... để chứng minh năng lực trả nợ của khách hàng.

Bước 3: Đăng ký vay vốn và chờ xét duyệt

Sau khi chuẩn bị đầy đủ hồ sơ, quý khách có thể đăng ký vay vốn tại Ngân hàng TMCP Sài Gòn Thương Tín. Sau khi nhận được hồ sơ đăng ký, nhân viên của ngân hàng sẽ tiến hành xét duyệt và thông báo kết quả cho khách hàng trong thời gian sớm nhất.

Bước 4: Ký hợp đồng và nhận tiền giải ngân khoản vay

Nếu đăng ký vay vốn được chấp nhận, quý khách sẽ được mời đến Ngân hàng TMCP Sài Gòn Thương Tín để ký hợp đồng và nhận tiền vay. Sau khi ký hợp đồng, các bạn có thể nhận tiền vay ngay lập tức hoặc sau một vài ngày, tùy thuộc vào thỏa thuận của 2 bên.

Đăng ký vay tiền đơn giản tại Sacombank

Ngân hàng TMCP Sài Gòn Thương Tín là gì và những thông tin chi tiết về sản phẩm dịch vụ của ngân hàng đã được chia sẻ trong bài viết. Hy vọng qua đây mọi người sẽ có thêm những tin tức hữu ích để lựa chọn được cho mình giải pháp tài chính phù hợp và an toàn nhất.