Cafef đưa tin: Mô hình vay ngang hàng bùng nổ tại Việt Nam

Xu hướng tài chính mới của thế giới

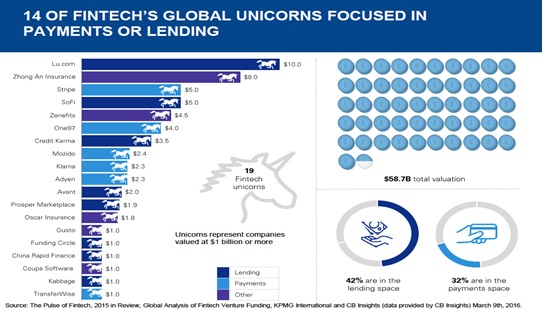

Trên thế giới, các mô hình cho vay ngang hàng đang phát triển bùng nổ. Mô hình này lần đầu tiên xuất hiện ở Anh (Zopa, Funding Circle), sau đó thành công tại thị trường Mỹ (Lending Club, Prosper, SoFi, OnDeck, Avant) và đạt đỉnh tại Trung Quốc (Lufax, JimuBox, Dianrong, PPdai, Renrendai). Theo thống kê năm 2015 của Prime Meridian Capital Management và China News, thị trường cho vay ngang hàng tại Mỹ đạt khoảng 18 tỷ USD, tại Trung Quốc là 150 tỷ USD về quy mô giao dịch. Một báo cáo của PricewaterhouseCoopers dự báo quy mô giao dịch tại thị trường Mỹ có thể tăng lên đến 150 tỷ USD vào năm 2025.

Trong riêng 5 quý vừa qua, các ngân hàng Citigroup, Banco Santander và Goldman Sachs hoặc các đơn vị đầu tư của họ cũng đã đầu tư 23 thương vụ vào các công ty Fintech. (Nguồn: Báo cáo Global Analysis of Fintech bởi KPMG International và CB Insights năm 2016).

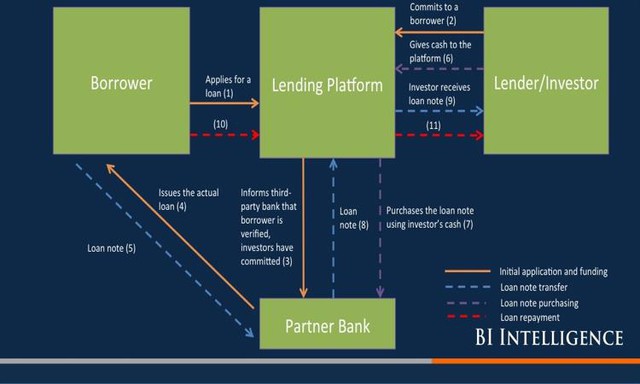

Vậy mô hình cho vay ngang hàng hoạt động như thế nào?

Nền tảng cho vay ngang hàng giúp người có nhu cầu mượn tiền từ nhà đầu tư mà không cần qua trung gian. Đây là phương thức hoàn toàn khác biệt với mô hình vay truyền thống bằng việc tăng khả năng kết nối thành công người có vốn và người cần vốn thông qua nền tảng trực tuyến mới cùng với hệ thống công nghệ tài chính tiên tiến.

Các khoản vay ở đây thường là nhỏ (từ 5 triệu đến 300 triệu đồng) từ nhiều người cho vay khác nhau, với thời hạn trung bình từ 1 tháng đến 2 năm. Các chuyên gia kinh tế nhận định mô hình cho vay ngang hàng có nhiều lợi ích vượt trội so với các phương thức truyền thống như thời gian xét duyệt cho vay nhanh, giao dịch trực tuyến dễ dàng, lãi suất cho vay cạnh tranh…

Mô hình cho vay ngang hàng được dự báo bùng nổ mạnh mẽ tại Việt Nam trong năm 2017

Với nhiều ưu thế phù hợp, mô hình cho vay ngang hàng được dự báo sẽ làm thay đổi hoàn toàn thói quen tài chính của người Việt trong thời gian tới. Nghiên cứu hành vi đặc thù của khách hàng địa phương, các đơn vị triển khai nền tảng này ứng dụng công nghệ thẩm định tín dụng (credit scoring, social scores) với các thuật toán phân tích dữ liệu lớn (big data, matching algorithms) đối với các thông tin khách hàng vay, nhằm đưa ra quyết định giải ngân ngay trong ngày. Tima là công ty công nghệ Việt Nam đã thành công trong việc triển khai mô hình cho vay ngang hàng này cho thị trường trong nước trong thời gian qua.

Nhóm sáng lập sản phẩm Tima cho biết “Công nghệ đã và đang mang lại nhiều lợi ích rất rõ ràng cùng nhiều trải nghiệm mang tính đột phá cho người dùng trong nhiều lĩnh vực của cuộc sống bao gồm cả tài chính. Những đơn vị khởi nghiệp trong lĩnh vực Fintech như chúng tôi, kỳ vọng có thể đem tới những công cụ tài chính thiết thực, tiện ích theo xu hướng mới của thế giới, giúp cuộc sống của người Việt ngày càng tốt hơn.”

Fintech startup này chia sẻ hiện tại hệ thống vận hành có thể phân tích xử lý được 2.000 đơn vay/ ngày, và vào cuối năm 2017 con số này có thể lên tới ngưỡng 5.000 đơn vay/ ngày. Trong năm tới, nhóm vận hành sản phẩm sẽ kết nối với tất cả các đơn vị cung cấp dịch vụ tài chính cũng như xây dựng hàng trăm điểm tư vấn trên 63 tỉnh thành để đảm bảo cung cấp được dịch vụ cho toàn bộ khách hàng có nhu cầu vay trên toàn quốc.

Theo nghiên cứu của Ngân hàng Thế giới (World Bank), ở Việt Nam, có khoảng 79% người dân không được tiếp cận với các dịch vụ tài chính chính thức. Họ hầu hết không thể hoặc không được tiếp cận dịch vụ ngân hàng, nhưng có nhu cầu rất lớn về vay mượn. Mô hình công nghệ cho vay ngang hàng sẽ xóa bỏ tất cả các rào cản, e ngại khi người Việt muốn vay vốn nhanh cho những nhu cầu thiết yếu và chính đáng.

Tìm hiểu thêm thông tin về các tiện ích tài chính của Tima tại http://tima.vn/.

Nguồn: https://cafef.vn/mo-hinh-cho-vay-ngang-hang-bung-no-tai-viet-nam-20161220104900499.chn