Đầu tư ngang hàng - P2P Lending hình thức mới đầy tiềm năng

1. Cho vay ngang hàng - P2P Lending là gì?

Peer-to-peer lending (P2P) là hình thức cho vay trực tiếp và không cần thế chấp thông qua nền tảng trực tuyến (tổ chức P2P) và thực hiện qua 1 website. Các khoản đầu tư ở hình thức này thường nhỏ và ngắn hạn, phục vụ chủ yếu mục đích tiêu dùng và đầu tư nhỏ nhanh gọn.

P2P được sinh ra ở Anh (tổ chức Zopa), lan nhanh sang Mỹ (LendingClub, Prosper,…) và bùng nổ tại Trung Quốc (Direct Money).

Tại Việt Nam, các tổ chức P2P chỉ mới xuất hiện từ năm 2016 nên còn khá mới nhưng hứa hẹn “đem đến cơ hội sinh lời cao hơn cho các nhà đầu tư và giải pháp vay dễ dàng hơn cho người cần vốn”.

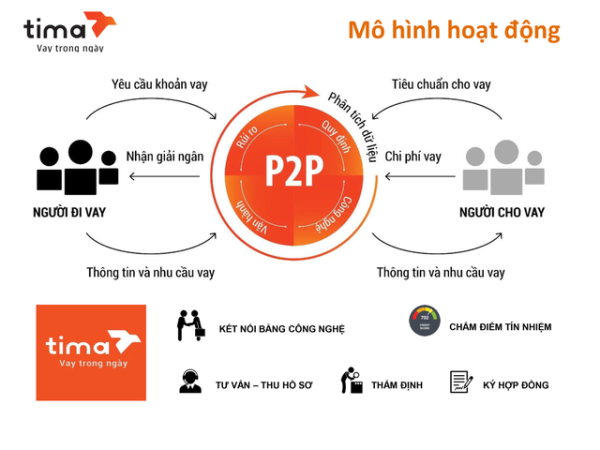

Chi tiết mô hình p2p lending

2. Cách thức hoạt động của vay ngang hàng

Trước đây việc vay và cho vay vốn đều thông qua các địa chỉ trung gian như ngân hàng, các công ty tài chính. Các cá nhân cho vay chủ yếu là các tiệm cầm đồ, các địa chỉ cho vay tiền nóng. Hình thức vay ngang hàng xuất hiện đã lấp vào khoảng trống còn đang thiếu của vay tiêu dùng.

Hình thức này hoạt động bằng cách kết nối những người cho vay có điều kiện tài chính muốn đầu tư sinh lời và người đi vay có nhu cầu vay nhanh với mức lãi suất phù hợp với nhau. Tại Việt Nam việc kết nối này thông qua các sàn giao dịch tài chính, các sàn giao dịch này sẽ kết nối những người phù hợp nhất với nhau phát triển công nghệ sử dụng Big Data, AI… Người cho vay chỉ phải trả một khoản phí kết nối cho sàn giao dịch sau khi chọn được đơn vay phù hợp.

Vì không phải thông qua ngân hàng và tự mình cho vay trực tiếp nên người cho vay sẽ nhận được nhiều lợi nhuận hơn với khoản đầu tư của mình. Còn với người đi vay cũng dễ dàng tiếp cận những khoản vay đa dạng phù hợp với nhu cầu, vay nhanh nhà không mất quá nhiều bước hồ sơ.

Nhiều địa chỉ sàn uy tín như Tima còn cung cấp cả dịch vụ bảo hiểm rủi ro nợ xấu cho nhà đầu tư, cũng như giúp người vay tiếp cận khoản vay nhanh nhất.

3. Cách lựa chọn nền tảng đầu tư ngang hàng uy tín

Những yếu tố đánh giá một nền tảng đầu tư ngang hàng uy tín bạn có thể tham khảo là:

3.1. Có hệ thống chấm điểm tín dụng

Có thể nói, với các nền tảng P2P Lending, đây là yếu tố vô cùng quan trọng. Ngay khi bắt đầu tham gia P2P Lending, khách hàng bao gồm cả nhà đầu tư và bên đi vay đều có thể đánh giá đúng và đầy đủ mức độ uy tín, khả năng tài chính, xếp hạng tín dụng của đều được yêu cầu cung cấp đầy đủ các thông tin cá nhân, tình trạng tài chính. Đặc biệt, điều này sẽ giúp các nhân hoặc tổ chức cho vay có thể đánh giá được mức độ rủi ro khi cho vay, giảm thiểu tối đa khả năng nợ xấu đều mà hầu hết các nhà đầu tư quan tâm khi cho vay.

Hệ thống chấm điểm tín dụng giảm thiểu rủi ro nợ xấu

3.2. Quy trình hoạt động minh bạch, thông tin rõ hàng

Mọi hoạt động và giao dịch đầu tư/cho vay ngang hàng đều được thực hiện hoàn toàn trực tuyến nên các hoạt động giao dịch càng cần đảm bảo tính minh bạch và rõ ràng. Điều này thể hiện thông qua việc cập nhật chính xác độ lớn, lãi suất, kỳ hạn của khoản vay trực tiếp trên website/ứng dụng của nền tảng. Thông qua đó, mọi nhà đầu tư đều nắm được chi tiết quá trình đầu tư của mình, tránh các thông tin sai hoặc chênh lệch về lợi nhuận như một số hình thức đầu tư khác.

Song song với đó, trong khi nhà đầu tư có quyền lựa chọn các khoản đầu tư phù hợp, sau khi cân nhắc các thông tin đánh giá về bên đi vay, thì bên đi vay cũng được phép chấp nhận hoặc từ chối khoản vay. Sự linh động trong quyền quyết định các khoản vay mang đến tính khách quan và sự an toàn cho người tham gia.

3.3. Chi phí và lãi suất hợp lý

Đối với các nền tảng P2P Lending tại Hoa Kỳ, phí giao dịch bao gồm ba thành phần: Phí đóng, tiền phạt thanh toán không thành công và phí thanh toán chậm. Còn tại Trung Quốc, phí giao dịch bao gồm bốn thành phần: Phí dịch vụ, phí bồi hoàn, phí thanh toán và lệ phí thanh toán trễ.

Các nền tảng cho vay này thường thu một khoản phí 1% từ mỗi khoản trả nợ vay mà một người cho vay nhận được và lệ phí đối với người đi vay là từ 1 đến 5% của lãi suất khoản vay.

So với 2 thị trường trên thì tại Việt Nam, tùy từng doanh nghiệp P2P Lending có các chính sách khác nhau, nhưng nhìn chung, chi phí và lãi suất tham gia P2P Lending được đánh giá là hợp lý.

3.4. Hạn chế rủi ro cho các bên tham gia

Doanh nghiệp P2P Lending cũng cần cam kết bảo mật thông tin và có chính sách bảo vệ tài khoản cho các bên tham gia. Ngoài yếu tố thẩm định chặt chẽ bên vay, một số DN P2P Lending đã giới hạn kinh doanh nhằm kiểm soát rủi ro như: chỉ áp dụng bên vay vốn với DN/hộ kinh doanh có giấy tờ pháp lý, hạn mức vay tối đa là 1 năm, xây dựng đội ngũ nhân lực hỗ trợ offline, gặp mặt trực tiếp khách hàng kiểm tra thông tin, đồng thời kiểm soát tài chính.

4. Địa chỉ cho vay ngang hàng uy tín tại Việt Nam hiện nay

Nhắc đến vay ngang hàng tại Việt Nam không thể không nhắc đến Tima - sàn kết nối tài chính số 1 Việt Nam. Đây gần như là địa chỉ phát triển và đi đầu trong lĩnh vực này. Cho đến nay thì hệ thống đã hoàn thiện hơn rất nhiều từ việc kết nối, đánh giá và phân loại khách hàng.

Cho đến nay nền tảng này đã đạt được những con số vô cùng đáng nể với:

-

4,5 triệu người đăng ký vay

-

6 triệu đơn vay được xử lý

-

Tổng tiền giải ngân hơn 93 nghìn tỷ VNĐ

Bởi thế đây sẽ là lựa chọn uy tín nếu bạn muốn thử đầu tư theo hình thức sàn giao dịch tài chính này.

Đây được coi là hình thức tiềm năng khi nắm bắt và phát triển theo xu hướng tạo cơ hội tối ưu hóa lợi nhuận cho nhà đầu tư và giúp người vay tiếp cận dễ dàng với nguồn vốn.

>>> Xem thêm: Cho vay ngang hàng